Factoraje Financiero

El Factoraje Financiero es una transacción derivada de un contrato, a través de la cuál una empresa vende sus cuentas por cobrar o facturas, a una compañía financiera, con el fin de que la empresa emisora pueda recibir dinero en efectivo más rápido de lo que lo haría si realiza la cobranza por sí misma. Esto se hace para que la empresa tenga liquidez más rápidamente de lo debido, si esperara 30 a 60 días para recibir el pago de sus clientes.

Con este mecanismo las empresas reciben financiamiento a corto plazo, ya que obtienen el pago anticipado de las cuentas por cobrar derivadas de ventas a crédito a sus clientes.

Contrato de factoraje

El contrato de factoraje aquel contrato por el que un comerciante o fabricante cede una factura a crédito a una empresa de factoraje, es decir, sus derechos sobre créditos a cambio de que la sociedad de factoraje se los pague anticipadamente, pero deduciendo de este importe una comisión o un tipo de interés actualizado.

Mediante el contrato de factoraje, la empresa de factoraje financiero pacta con el cliente en adquirir derechos de crédito que éste tenga a su favor por un precio determinado, en moneda nacional o extranjera, independientemente de la fecha y la forma en que se pague.

¿Quiénes intervienen en una operación de factoraje?

Para realizar una operación de factoraje, deben intervenir los siguientes actores:

Cedente: Es la compañía que vende sus facturas a la entidad financiera para obtener por ellas un determinado capital.

Factor: Es la entidad financiera que pacta un precio con la empresa por las facturas, y entrega el capital que, posteriormente, recuperará con los derechos de cobro adquiridos.

Deudor: En este sentido, los clientes que adquirieron un bien o un servicio, pactando un periodo de pago con la empresa vendedora, y que debe abonar a la entidad financiera el capital que esta adelantó a la empresa vendedora, y que este debía pagarle por la adquisición del bien o del servicio.

Tipos de factoraje

Dependiendo de la operación, podemos decir que existen 3 tipos de factoraje:

A proveedores: Debiendo anticipar el capital a empresas que deben, de la misma forma y valga la redundancia, anticipar el capital a sus proveedores para obtener la materia prima.

A clientes: Es el método tradicional y más conocido. El explicado en el artículo, donde una empresa financia sus operaciones con la venta de sus facturas pendientes de cobro.

A operadores internacionales: Siendo esta modalidad de factoraje la que se dedica a operaciones ligadas a importaciones y exportaciones.

Dependiendo de la calidad crediticia del deudor, el factoraje que nos ofrezca la entidad puede ser de los siguientes tipos:

Con recurso: En una operación de factoraje con recurso, si el cedente, valga la redundancia, cede el derecho de cobro de un deudor que no puede afrontar dicha deuda, el factor puede reclamar la deuda directamente a la empresa cedente, no pudiendo reclamársela, por insolvencia, al deudor.

Sin recurso: En una operación de factoraje sin recurso, el factor solo puede reclamar la deuda al deudor y no al cedente de la operación. De esta forma, el cedente de la operación queda exento de responsabilidades en caso de que el deudor realice un impago de la deuda.

Ventajas:

Permite a la empresa obtener liquidez de manera inmediata.

No afecta a su calidad crediticia, ni a la deuda de la empresa.

Ahorra tiempos y esfuerzos que debían destinarse al cobro de esas facturas.

Garantiza el cobro de las deudas, en cierta forma.

Permite seguir con la actividad a la empresa, que puede financiar las operaciones.

Inconvenientes:

Se obtiene un menor rendimiento por las ventas, ya que la entidad ofrece un precio menor por asumir el riesgo.

Esto se debe a que este tipo de operaciones presentan un alto costo para la empresa, que en ocasiones es incompatible con los márgenes de beneficio.

En el caso de que la operación sea con recursos, existe el riesgo de que esto afecte a tu solvencia, pues debes responder por el deudor en caso de impago.

Apéndice 2 operaciones de factoraje financiero

CFDI Factoraje

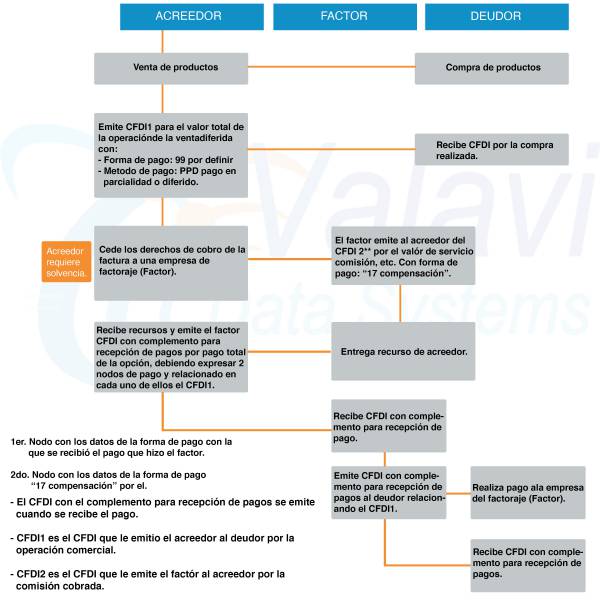

Los pasos a seguir para generar la factura:

1.- El cliente realiza una compra al proveedor el cual genera el CFDI 1 al cliente por el valor total de la venta a crédito.

2.- El proveedor cede los derechos de cobro de la factura al factor y se crea un contrato para ello.

3.- El factor emite al proveedor el CFDI 2 por el valor de sus servicios, comisión etc.

4.- El factor efectúa el pago al proveedor de la cantidad pactada en el contrato respecto a los derechos de cobro del CFDI 1, así también relacionando los dos nodos pago con el CFDI 1.

5.- El proveedor recibe el recurso y emite al factor el CFDI con complemento para recepción de pagos por el total de la operación.

6.- El factor recibe el CFDI con el complemento para recepción de pagos.

7.- El cliente realiza el pago al factor.

8.- El factor emite el CFDI con el complemento de pagos al cliente, así también relacionándolo con el CFDI 1.

9.- El cliente recibe el CFDI con el complemento para recepción de pagos.